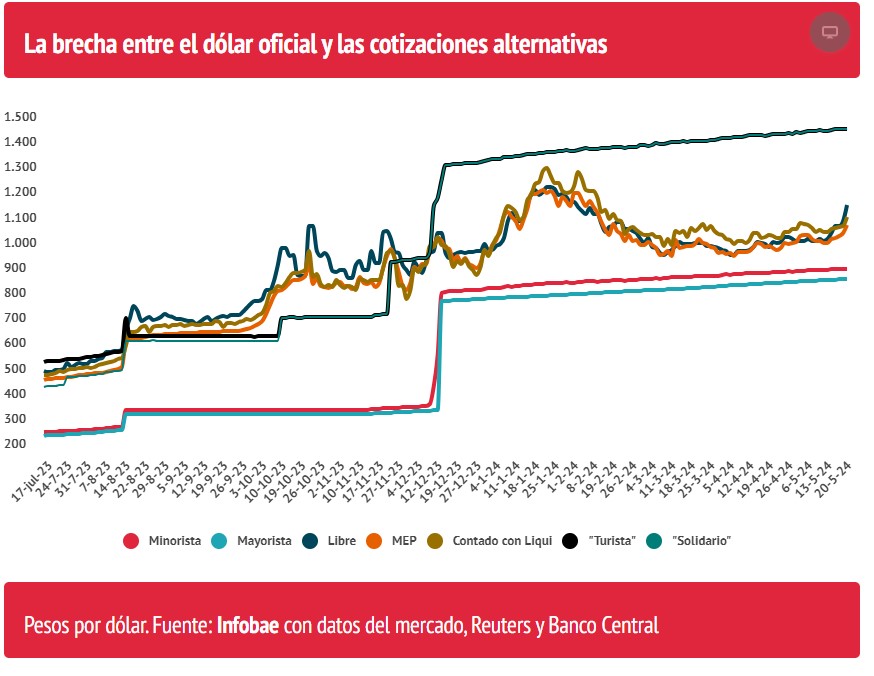

La cotización avanzó 60 pesos o 5,4%, a $1.180 para la venta, un máximo desde el 1 de febrero.

El dólar libre anotó este lunes una ganancia de 60 pesos o un 5,4% en el día, a $1.180 para la venta, con lo que queda apenas debajo de los $1.195 del 1ro. de febrero.

Así, el dólar “blue” extiende a 140 pesos o 13,5% el alza de mayo, una tasa que sería superior a la inflación estimada para el mes, algo que no ocurre desde octubre de 2023. Con un dólar mayorista que subió dos pesos a $888,50, la brecha cambiaria alcanza el 33,7%, en lo más alto desde el 9 de febrero (37,7%).

Se trató de la suba diaria más grande desde el 9 de enero de este año, cuando el dólar libre ascendió 70 pesos o un 6,7% en el día, desde 1.050 a 1.120 pesos. Operadores dijeron a Reuters que el mercado presentó una marcada falta de oferentes de la divisa por lo que los valores buscan adecuase a la demanda, en una plaza de escaso volumen que sufre de mucha volatilidad por este motivo.

1) Recorte de tasas. Detrás de la suba del dólar libre está el nuevo recorte de las tasas de referencia del Banco Central, dado el decidido sendero de reducción de la inflación, en particular la inflación núcleo, en 6,3% durante abril. Tasas más bajas -y negativas en términos reales- desincentivan las colocaciones en pesos e, indirectamente, aportan más liquidez a la demanda de divisas.

Con la llegada de Javier Milei a la Presidencia de la Nación, el Banco Central interviene en la plaza mayorista con un tipo de cambio interbancario regulado bajo el llamado crawling peg o devaluación gradual del 2% mensual, frente a una inflación descendente pero aún en niveles elevados, tal como se dio con el 8,8% en abril.

2) Atraso relativo a la inflación. Hay que subrayar que el dólar libre vino perdiendo terreno contra la suba de la inflación durante muchos meses. En 2024 la divisa informal sostiene una ganancia de 155 pesos o 15,1%, contra una inflación que se acercó al 70 por ciento. Y en una comparación interanual, el dólar “blue” registra una ganancia de 142,8%, desde los $486 del 19 de mayo del año pasado, contra una inflación interanual en torno al 290 por ciento.

3) Más pesos en la economía. Por otra parte, la demanda por el dólar libre se nutre de la liquidez en la economía. Sabido es que el Gobierno se propuso “secar de pesos” la plaza financiera y estabilizar la Base Monetaria, pues si la cantidad de dinero con el que funciona la economía deja de crecer, la inflación se frena, a la vez que las presiones devaluatorias.

En los últimos dos meses -desde mediados de marzo- la Base Monetaria creció en $3,3 billones o 30,5%, desde los $10,8 billones del 12 de marzo a los $14,1 billones del 14 de mayo. Y la circulación monetaria -principal componente de la base- aumentó en $1,6 billón o 20,5%, desde los 7,8 billones a los 9,4 billones de pesos. Al haber más dinero en la calle, también se amplía la liquidez disponible para la demanda de divisas por los canales alternativos al “cepo” oficial.

4) Los dólares del agro se hacen esperar. La presión alcista para el dólar informal se vincula también con lo que sucede con los dólares negociados en la Bolsa, estos últimos también subieron pero a un ritmo más pausado que el “blue”.

Como un 20% de las exportaciones del agro se liquidan en el mercado de valores a la cotización del “contado con liquidación”, que subía a $1.125 -máximo desde el 19 de febrero-, con un mayor ingreso de divisas de las agroexportaciones el “liqui” tiende a estabilizarse, pues la plaza financiera no llega a absorber toda la oferta. Y en sentido contrario, cuando la oferta exportadora es débil los dólares alternativos -incluido el “blue”- tienden a subir. Esto pudo haber pasado este lunes, pues en el mercado mayorista se pactaron apenas USD 218,5 millones, un monto escaso en el período de alta liquidación estacional del agro por las cosechas de soja y de maíz.

Los expertos de Portfolio Personal Inversiones precisaron que “las ruedas en que más subió el dólar financiero coincidieron no casualmente con una menor oferta de los exportadores”. Acotaron que “los exportadores esperan la reacción del mercado a la baja de tasas para obtener un mayor blend para liquidar, lo que refuerza la idea de que el dólar financiero aumenta sin su oferta”.

Más allá de los argumentos expuestos, los analistas coinciden en que la actual tendencia alcista para el dólar libre y también los bursátiles debería moderarse en el corto plazo.

El economista Salvador Di Stefano expresó que debido a “la sobre reacción del Gobierno colocando Letras de corto plazo a tasas superiores al 56% anual, con una inflación en descenso, no vemos posibilidades de que el dólar se convierta en protagonista. También ayuda mucho que en abril el Gobierno logró un cuarto mes de superávit financiero. Esto nos hace pensar que seguirá firme la regla de no emisión, por ende, la suba del dólar en el nuevo escenario está descartada”.

Gustavo Ber, economista del Estudio Ber, indicó que “el reacomodamiento reciente de los dólares financieros resulta habitual frente a cada ronda de baja de tasas, pero no altera el clima de calma entre los operadores al anticipar que los flujos del blend -combinado con restricciones sobre la demanda- continuarán al mando a corto plazo”.

Fuente: Infobae

Fm Explosion 103.3Mhz Venado Tuerto Santa Fe

Fm Explosion 103.3Mhz Venado Tuerto Santa Fe